Partager la publication "Maurice Allais avait prévu la crise économique (4ème partie) : Les principes d’une réforme radicale du crédit"

Par Philippe Bourcier de Carbon

Les principes d’une réforme radicale du crédit1

Philippe Bourcier de Carbon2

«Il a plu à Dieu qu’on ne pût faire aucun bien aux hommes qu’en les aimant.» (P. Le Prévost)

Résumé : Après avoir analysé les mécanismes spéculatifs qui ont conduit à la crise de 1929 comme à celle de 2008, (cf. Le Cep n°49), l’auteur en vient aux remèdes proposés par Maurice Allais, Prix Nobel d’économie. Ils s’articulent autour de deux principes fondamentaux: 1) La création de la monnaie doit relever de l’État, seul à même de maintenir cet outil au service du bien commun; 2) Les investissements à long terme doivent être financés par des emprunts souscrits pour une durée égale ou supérieure. Pour ce faire, il convient de dissocier les établissements financiers en trois catégories bien distinctes: banques de dépôt (assurant les paiements), banques de prêts (ne pouvant prêter plus qu’elles n’ont emprunté), banques d’affaires (investissant elles-mêmes les fonds dont elles disposent). Quant à la création monétaire, elle serait dévolue à une banque centrale chargée d’assurer une relative stabilité des prix. Il est significatif que ces propositions sensées, faites par un homme hautement qualifié, ont été ignorées des pouvoirs publics, occultées par les médias et ont valu à leur auteur une radicale mise à l’écart depuis 1999. On comprend par là que Maurice Allais a donc mis à nu et dénoncé ainsi les ressorts du véritable pouvoir mondial.

IV – Le démantèlement des régulations sous l’influence des groupes de pression financiers anglo-saxons au cours des 20 dernières années : l’exemple du Glass-Steagall Act.

C’est sous la pression dramatique des événements que la régulation put enfin être imposée au monde financier. Ce fut en effet dans le but de mettre un terme aux vagues de panique bancaire qui, aux États-Unis, ruinaient de plus en plus de banques de prêts et de dépôts (commercial banking, en anglais) au début de l’année 1933, et après les scandales des révélations des auditions de la Commission du Sénat US présidée par le Procureur Ferdinand Pecora, que le premier gouvernement Roosevelt put enfin obtenir du Congrès l’adoption le 16 juin 1933 du second Glass-Steagall Act, des noms d’un sénateur démocrate de Virginie, Carter Glass, ancien secrétaire au Trésor, et d’un représentant démocrate de l’Alabama, Henry B. Steagall, président de la commission Banque et Monnaie de la Chambre des représentants.

Par cette nouvelle législation était créée la Federal Deposit Insurance Corporation, ou FDIC, c’est-à-dire le système fédéral d’assurance des dépôts bancaires. Initialement de 10.000 dollars, et portée par la suite jusqu’à 100.000 dollars, la garantie accordée aux déposants, pour leur dépôt dans chaque banque, va permettre à ceux-ci de placer leur argent dans nombre d’établissements de taille réduite, stimulant ainsi la concurrence entre les banques.

Mais elle fut aussi indirectement à la source de la vague de faillites spectaculaires de nombreuses caisses d’épargne (Savings and Loans ou S&L) en 1989, car ces dernières avaient été au préalable hasardeusement « déréglementées » dès 1980–82 par l’Administration Reagan. Mais surtout, le Glass-Steagall Act distingue désormais pour la première fois deux métiers bancaires séparés :

la banque de dépôt (commercial banking), c’est-à-dire les activités de prêts et de dépôts,

la banque d’investissement (investment banking), c’est-à-dire les opérations sur titres et valeurs mobilières, et les déclare désormais légalement strictement incompatibles. Les banques existantes doivent choisir d’abandonner l’un des deux métiers.

En conséquence, J.P. Morgan & Co choisit alors la banque commerciale. Mais des dirigeants mécontents de ce choix quittèrent l’établissement et fondèrent la banque d’investissement Morgan Stanley. Lehman Brothers ferma ses activités bancaires, ne restant que maison de titres, tandis que Chase et City abandonnèrent dès lors toutes deux les marchés financiers.

Les groupes de pression des financiers américains, confrontés à la concurrence de leurs partenaires londoniens, alors nullement soumis à une telle réglementation, n’eurent de cesse depuis cette époque d’obtenir du pouvoir politique l’abolition de cette législation. Ils parvinrent à leurs fins lorsque le Président Clinton, alors en fin de son second et dernier mandat, le fit abroger le 12 novembre 1999 par le Financial Services Modernization Act, dit Gramm-Leach-Bliley Act, juste à temps pour permettre la fusion constitutive de Citigroup.

V – Les principes de la réforme radicale du crédit proposée par Maurice Allais :

Maurice Allais énonce – après les avoir démontrés et après avoir répondu aux principales objections – les principes d’une réforme structurelle du système du crédit, du système financier et monétaire international, et du système des échanges commerciaux internationaux, seuls à même d’interdire la réapparition d’une crise systémique semblable à celle qui menace à présent la prospérité et la liberté dans nos sociétés, voire dans le monde entier.

Son diagnostic peut en effet se résumer ainsi (citation, [7]) :

Le système actuel du crédit, dont l’origine historique a été tout à fait contingente, apparaît comme tout à fait irrationnel, et cela pour huit raisons :

- la création (ou la destruction) irresponsable de monnaie et de pouvoir d’achat par les décisions des banques et des particuliers ;

- le financement d’investissements à long terme par des fonds empruntés à court terme ;

- la confusion de l’épargne et de la monnaie ;

- la très grande sensibilité du mécanisme du crédit actuel à la situation conjoncturelle ;

- l’instabilité foncière qu’il engendre ;

- l’altération des conditions d’une efficacité maximale de l’économie ;

- l’altération de la distribution des revenus ;

- et enfin l’impossibilité de tout contrôle efficace du système du crédit par l’opinion publique et le Parlement, en raison de son extraordinaire complexité.

Au regard d’une expérience d’au moins deux siècles quant aux désordres de toutes sortes et à la succession sans cesse constatée des périodes d’expansion et de récession, on doit considérer que les deux facteurs majeurs qui les ont considérablement amplifiées, sinon suscitées, sont :

- la création de monnaie et de pouvoir d’achat exnihilo par le mécanisme du crédit ;

- le financement d’investissements à long terme par des fonds empruntés à court terme.

Il pourrait cependant être aisément remédié à ces deux facteurs par une réforme d’ensemble qui permettrait, sinon de mettre fin aux fluctuations conjoncturelles, tout au moins d’en réduire très considérablement l’ampleur.

Cette réforme doit s’appuyer sur les deux principes tout à fait fondamentaux suivants :

- La création monétaire doit relever de l’État, et de l’État seul. Toute création monétaire autre que la monnaie de base par la Banque Centrale doit être rendue impossible, de manière que disparaissent les « faux droits » résultant actuellement de la création monétaire bancaire ;

- Tout financement d’investissement à un terme donné doit être assuré par des emprunts à des termes plus longs, ou tout au moins de même terme. » Maurice Allais [7]

Les principes de la réforme du système du Crédit que propose Maurice Allais peuvent donc se résumer comme suit (citation, [7]) :

Cette double condition implique une modification profonde des structures bancaires et financières reposant sur la dissociation totale des activités bancaires telles qu’elles se constatent aujourd’hui, et leur attribution selon trois catégories d’établissements distincts et indépendants :

- des banques de dépôt assurant seulement, à l’exclusion de toute opération de prêt, les encaissements et les paiements, et la garde des dépôts de leurs clients, les frais correspondants étant facturés à ces derniers, et les comptes des clients ne pouvant comporter aucun découvert ;

- des banques de prêt empruntant à des termes donnés et prêtant les fonds empruntés à des termes plus courts, le montant global des prêts ne pouvant excéder le montant global des fonds empruntés ;

- des banques d’affaires empruntant directement auprès du public, ou aux banques de prêt et investissant les fonds empruntés dans les entreprises.

Dans son principe, une telle réforme rendrait impossible la création monétaire et le pouvoir d’achat ex nihilo par le système bancaire, ainsi que l’emprunt à court terme pour financer des prêts de terme plus long. Elle ne permettrait que des prêts de maturité plus courte que celle correspondant aux fonds empruntés.

Les banques de prêt et les banques d’affaire serviraient d’intermédiaires entre les épargnants et les emprunteurs. Elles seraient soumises à une obligation impérative : emprunter à long terme pour prêter à plus court terme, à l’inverse de ce qui se passe aujourd’hui.

Une telle organisation du système bancaire et financier permettrait la réalisation simultanée de six conditions tout à fait fondamentales :

- l’impossibilité de toute création monétaire ou de pouvoir d’achat en dehors de celle de la monnaie de base par les autorités monétaires ;

- la suppression de tout déséquilibre potentiel résultant du financement d’investissements à long terme à partir d’emprunts à court ou à moyen terme ;

- l’expansion de la masse monétaire globale, constituée uniquement par la monnaie de base, au taux souhaité par les autorités monétaires ;

- une réduction majeure, sinon totale, de l’amplitude des fluctuations conjoncturelles ;

- l’attribution à l’État, c’est-à-dire à la collectivité, des gains provenant de la création monétaire, et l’allégement en conséquence des impôts actuels ;

- un contrôle aisé par l’opinion publique et par le Parlement de la création monétaire et de ses implications.

Cette réforme apparaît comme une condition nécessaire de survie d’une économie décentralisée et de son efficacité. » Maurice Allais [7]

Maurice Allais propose donc de confier l’exclusivité de la création monétaire ex nihilo à une Banque Centrale – indépendante constitutionnellement des pouvoirs politiques, son objectif statutaire constitutionnel étant de préserver la stabilité des prix, c’est-à-dire une hausse des prix annuelle qui n’excède pas 2%, le rythme annuel de cette création monétaire étant calé sur le rythme de croissance du PIB réel.

Dans les pays développés, le rythme annuel de croissance de la masse monétaire, ainsi émis et contrôlé par une telle Banque Centrale, devrait être donc de l’ordre de 4% par an.

Un tel rythme représente donc une création monétaire annuelle globale dont la valeur est de l’ordre de 4% du PIB dans les pays développés.

C’est le produit de cette contre-valeur de l’ordre de 4% du PIB qui devrait être transféré à la collectivité, c’est-à-dire à l’État, par la Banque Centrale, et qui abonderait les finances et le budget publics, permettant une réduction correspondante des impôts, allégeant ainsi d’autant les charges des contribuables.

Aujourd’hui, la création monétaire par la Banque Centrale Européenne ne représente qu’une fraction très minoritaire de la création monétaire ex nihilo globale réalisée par le fonctionnement du crédit dans les établissements financiers privés européens, selon un rapport de l’ordre de 1 à 4; voire de 1 à 5. En outre, les règles de rétrocession théorique aux États membres et à la Commission de Bruxelles de la contre valeur en €uros de la création monétaire réalisée annuellement par la BCE sont rien moins que claires, le montant moyen global de cette contre-valeur étant de l’ordre de 150 milliards de $ annuels (moins de 1% du PIB de l’Union Européenne).

Or aujourd’hui, l’essentiel de la création monétaire annuelle est réalisé par le mécanisme de la création monétaire ex nihilo résultant du fonctionnement actuel du système du crédit dans les établissements privés. C’est ainsi plus de 3% de PIB de l’Union européenne (plus de 500 milliards de US $) qui, par cette création monétaire privée, sont chaque année appropriés et soustraits à la collectivité, par les divers acteurs privés de ce système du crédit en Europe, dont une partie notable par les propriétaires et porteurs de parts – dont les noms sont généralement inconnus du grand public – de ces établissement financiers privés.

La réforme du crédit ainsi proposée par Maurice Allais pour les raisons essentielles qui ont été exposées plus haut, supprimerait radicalement ce mécanisme financier de transfert de la richesse publique au bénéfice de personnalités privées : c’est assez souligner les formidables intérêts financiers privés auxquels le Prix Nobel d’économie français s’attaque, et c’est aussi mieux comprendre la vigilance de l’ostracisme médiatique sans précédent, de la part de médias contrôlés par ces mêmes intérêts financiers, auquel il est en butte en France depuis dix ans !

VI – Le rejet et l’occultation systématique des propositions de réforme de Maurice Allais par le monde médiatico-politique en France :

Maurice Allais, publiait régulièrement depuis la fin des années 70 d’importants articles en France, dans la presse nationale, surtout depuis qu’il avait été distingué, sans partage, en recevant en 1988 le Prix Nobel de Sciences économiques. Son avis et ses commentaires sur les grandes questions économiques – comme il est bien normal concernant un économiste à la compétence mondialement reconnue – étaient alors sollicités par les journalistes et les rédactions des grands magazines.

Il publiait régulièrement, au cours des années 90, de grandes chroniques économiques, très appréciées des lecteurs, dans l’un des plus grands quotidiens national français du matin qui lui ouvrait alors largement ses colonnes.

Tout changea radicalement après la crise financière qui, partie d’Asie, frappa en 1997-1998 l’Amérique latine puis la Russie, et enfin les bourses européennes et américaines. Maurice Allais, dont la pensée avait révolutionné au cours des cinq dernières décennies la théorie de l’intérêt et de la dynamique monétaire3, avait pourtant depuis longtemps dénoncé l’instabilité structurelle du système monétaire et financier international, et même démontré l’inéluctabilité de son effondrement systémique final.

Nul ne peut en douter devant la montée de la mondialisation sauvage, et surtout de la dérégulation du système bancaire et financier, dérégulation que Maurice Allais stigmatise alors sous le terme de « chienlit laisser-fairiste ».

Or cette mondialisation et cette dérégulation, conduites et accélérées depuis les années 80 par les principaux pays occidentaux, sous l’effet de l’action tenace et universelle des groupes de pression, anglo-saxons en particulier, sur les gouvernements occidentaux et les institutions internationales, ont été justifiées par l’essor de sophismes économiques promus au rang de véritables « dogmes » imposés désormais par l’instauration d’une véritable « pensée économique unique ».

Et c’est pourquoi, surtout à la fin des années 90, le Prix Nobel français a été amené à dénoncer publiquement, de plus en plus vigoureusement et explicitement, les dangers croissants de cette dérive létale, de nature à remettre désormais en cause les fondements mêmes de l’économie de marchés et du bien-être collectif occidental, voire même l’exercice de la démocratie, et cela au profit d’une infime minorité de groupes internationaux et de leurs dirigeants.

C’est ainsi que Maurice Allais publiait coup sur coup voici dix ans, en février et novembre 1999, sur ces deux sujets brûlants et complémentaires dans sa pensée, deux livres très explicites et destinés à un large public :

- La Crise mondiale d’aujourd’hui : pour de profondes réformes des institutions financières et monétaires [7], et

- La Mondialisation, la destruction des emplois et de la croissance : l’évidence empirique [8].

Et pour faire bonne mesure, cet économiste défenseur acharné de l’économie libérale de marchés (N.B.: avec un « s »), délivrait solennellement à l’UNESCO, le 9 avril 1999, son testament spirituel [10] pour la défense de l’économie libérale authentique, dans lequel il dénonça avec rigueur la nocivité des absurdes sophismes économiques, qu’il appelle les « vérités économiques établies » justifiant désormais « la chienlit laisser-fairiste », monstrueux contre-sens économiques imposés universellement – en dépit de l’obstination des faits – depuis vingt ans par les systèmes universitaires et médiatiques anglo-saxons aux opinions publiques occidentales, à leurs responsables politiques, comme aux institutions internationales ou européennes.

On doit constater que depuis ces dernières publications de 1999, c’est-à-dire depuis dix ans, Maurice Allais, pourtant seul Français Prix Nobel d’économie, est, dans les faits, l’objet – en France en particulier – d’un véritable ostracisme objectif de la part des grands médias, aucun de ses livres n’ayant en particulier fait nulle part l’objet d’un quelconque compte-rendu, aucune rédaction et aucun journaliste ne sollicitant plus ses commentaires sur les sujets d’actualité relevant de son expertise [sauf le magazine Marianne, n° 659 du 5-11 décembre 2009, pp.82-85: »Contre les tabous indiscutés »…].

Pire encore, les articles qu’il soumet depuis lors aux grands quotidiens nationaux sont rejetés quasi-systématiquement pour des motifs dilatoires. C’est ainsi qu’il ne put communiquer aux Français les conclusions de ses expertises sur les causes du chômage et de la perte de croissance économique en Europe, à l’occasion des débats nationaux sur les enjeux du traité constitutionnel européen, dont l’adoption était soumise au référendum de mai 2005.

Au grand effarement de cet économiste libéral, farouche pourfendeur du communisme, seul le quotidien communiste L’Humanité, accepta alors – après bien des hésitations et des tractations – de lui ouvrir ses colonnes pour lui permettre d’exposer librement sa pensée et les conclusions de ses expertises sur le sujet, qu’il venait de résumer dans un petit livre destiné au grand public : L’Europe en crise. Que faire ? Réponses à quelques questions. Pour une autre Europe [9].

À propos de l’efficacité vigilante de cet ostracisme médiatique, il confia alors : « Jamais je n’aurais pu imaginer que nous en étions déjà arrivés là en France ! »

La raison de cet état de fait surprenant ne peut être autre – outre la dénonciation vigoureuse et publique de « la chienlit laisser-fairiste » – que l’énoncé clair des principes simples de la réforme du système actuel du crédit qu’il propose, lesquels – en retirant aux particuliers et aux banques privées toute possibilité de création monétaire ex nihilo – couperaient l’infime minorité de groupes privés internationaux, qui en bénéficient actuellement, de la source même de l’immense influence et du pouvoir, croissant avec la mondialisation, qu’ils exercent aujourd’hui sur les gouvernements légitimes et responsables, comme sur les institutions internationales.

Dans le constat de cet ostracisme médiatique surprenant, sinon indécent, dont Maurice Allais fait l’objet depuis dix ans, on doit même reconnaître une illustration et une confirmation factuelles et ironiques de la pertinence de ses analyses, comme de ses dernières dénonciations et de ses propositions de réforme.

VII – Conclusion : un an après l’effondrement du système financier international, tout continue comme avant, et la Crise mondiale se poursuit de plus belle et va se développer, à la satisfaction des seigneurs transnationaux de la Super Classe mondiale.

Cette dernière a déjà pris en otage, tout en la détruisant, l’ensemble de l’épargne mondiale réelle.

A contrario, depuis l’élection4 le 4 novembre 2008 de Barack Hussein Obama, 44ème (et premier afro-américain) Président de l’histoire des États-Unis, la visibilité troublante, aux postes-clés du nouveau gouvernement américain, des cadres dirigeants de Goldman Sachs5, la rivale de la défunte banque Lehman Brothers sur les marchés financiers internationaux, ne peut qu’apporter une confirmation spectaculaire aux dénonciations, formulées par Maurice Allais, de l’immense pouvoir que des groupes et établissement financiers privés peuvent tirer de leur faculté actuelle de création monétaire ex nihilo, et de l’influence déterminante que ce pouvoir leur permet d’exercer désormais ostensiblement et directement sur les responsables légitimes des pouvoirs politiques et médiatiques des démocraties occidentales.

Les pratiques de la Banque Goldman Sachs et de ses dirigeants ont fait du reste en juillet 2009 l’objet d’un article très précis et très documenté de 50 pages de la part du journaliste d’investigations Matt Taibbi dans le magazine new-yorkais influent Rolling Stone, article très remarqué qui a fait sensation à New-York et à Washington en qualifiant Goldman Sachs de « Grande Machine à Bulles des États-Unis », après avoir retracé les carrières spectaculaires de ses dirigeants et exposé leurs pratiques jamais sanctionnées depuis 1929 [14].

En outre, les récentes réunions successives très médiatisées, à Londres ou aux États-Unis, du G8 et du G20, depuis 2008 apportent la confirmation spectaculaire de l’impuissance totale, actuellement manifeste, des dirigeants politiques à imposer aux dirigeants financiers de réels principes de régulation susceptibles de mettre un frein à leurs pratiques financières qui furent à la fois à l’origine de la crise, comme de l’essor irrésistible de leur spectaculaire pouvoir actuel.

Dans le monde de la finance tout continuera donc – et de plus belle – en 2010 comme avant, au grand soulagement des seigneurs de la « Super classe mondiale » qui tirent l’essor irrésistible de leurs pouvoirs mondiaux actuels d’abord de la faculté sans cesse plus large de la création monétaire ex nihilo par le système actuel du crédit dans un cadre mondial enfin dérégulé, puis des excès auxquels ils croient pouvoir continuer sans frein à se livrer , quels qu’en soient les coûts pour la collectivité!

Pour s’en convaincre, il suffit de consulter, ainsi que nous y invite un internaute particulièrement pertinent6, les dernières statistiques financières officielles publiées par l’OCC (The Office of the Comptroller of the Currency), l’organisme de tutelle des banques, de l’Administration fédérale des États-Unis à Washington, statistiques financières curieusement largement ignorées des grands médias.

Or, cet organisme officiel de l’Administration fédérale des États-Unis vient en effet de publier et de mettre en ligne deux rapports [11] et [12] qui sont en totale contradiction avec les discours lénifiants ambiants, véhiculés en ce moment par les médias.

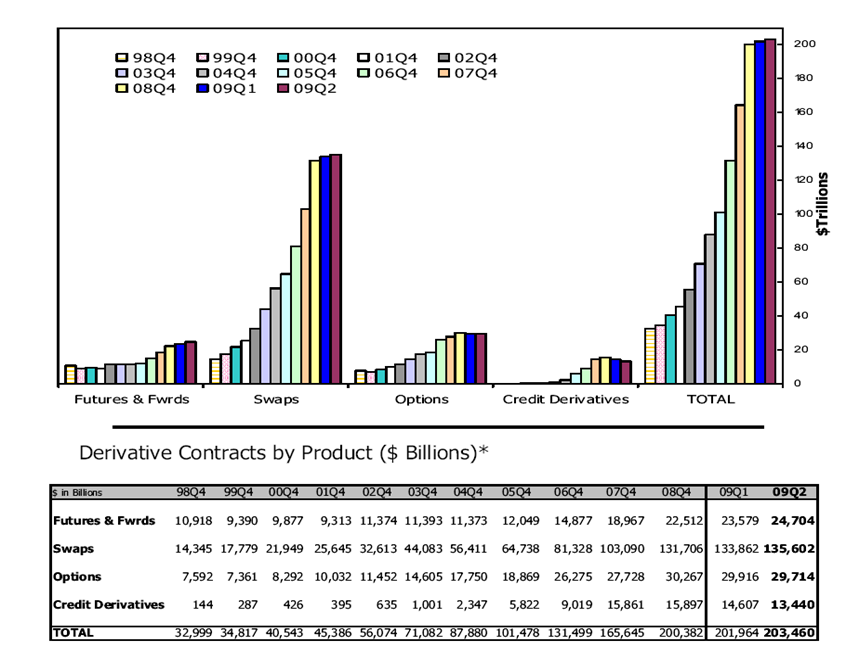

Tableau 1 : Produits dérivés par catégories (toutes banques confondues, en milliers de milliards de $ US) /4° trimestre de 1998 à 2008, et 1er et 2° trimestres 2009 / Source : Deuxième rapport trimestriel 2009 de l’OCC

US Federal Administration (p. 10)

On peut ainsi apprendre que le marché des produits dérivés continue à croître (p.10 dans le rapport, tableau 1 ci-dessus) mais, de plus, qu’il est presque totalement contrôlé par cinq banques américaines :

- JP Morgan Chase

- Goldman Sachs

- Bank of America

- Citibank

- Wells Fargo

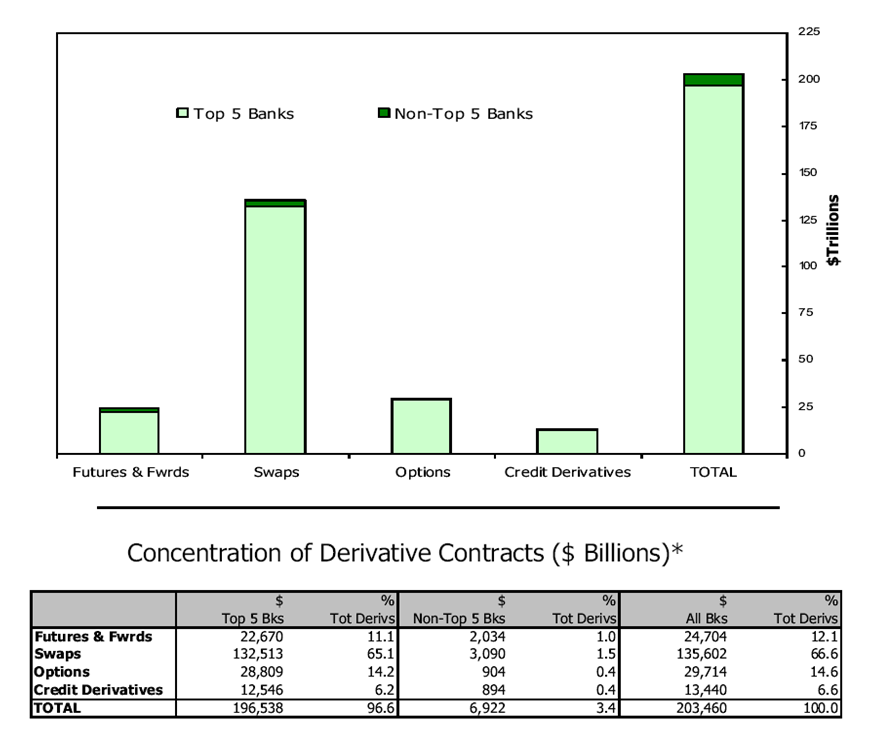

pour un montant dépassant les 200 000 milliards de dollars (on parle en trillions), c’est-à-dire près de quatre fois le PIB mondial (voir tableau 2 [ci-dessous] p.12) !

Ces cinq banques privées américaines contrôleraient donc aujourd’hui à elles seules, selon ce rapport officiel, un marché de produits dérivés toujours en croissance représentant 4 fois le PIB mondial (voir les montants exacts [11] page 22 dans ce rapport) :

Pour mieux faire comprendre au lecteur la signification d’un tel chiffre, il suffit de lui rappeler que, dans le monde entier, l’ensemble des « épargnes vraies », c’est-à-dire résultant effectivement de l’abandon à court terme d’un véritable pouvoir d’achat obtenu en rémunération d’un bien réel, d’une création de richesse réelle, ou d’un service économique réel, représente à peine 4% du PIB nominal mondial réel, épargne dont la valeur peut aujourd’hui globalement être estimée à environ 2.000 milliards de dollars US actuels.

Il existe donc aujourd’hui sur les marchés financiers un rapport de l’ordre de 1 à 100 entre d’une part les épargnes mondiales économiquement authentiques et d’autre part le volume des « faux droits » potentiels créés ex nihilo, qui circulent sur le marché des produits financiers virtuels, émis et contrôlés actuellement par les seules cinq banques privées américaines citées plus haut.

C’est dire que les dirigeants de ces établissements financiers ont dans les faits désormais « pris en otage » l’ensemble de l’épargne réelle du monde, dans le même temps qu’ils la massacrent.

Mais – paradoxalement – cette extraordinaire situation leur confère un pouvoir aujourd’hui irrésistible sur les dirigeants politiques et médiatiques des grandes démocraties, en même temps qu’elle explique l’essor fulgurant de ce pouvoir.

Tableau 2 : Produits dérivés émis par les banques commerciales / Source : Deuxième rapport trimestriel 2009 de l’OCC /US Federal Administration (p.12)

L’explosion véritablement effarante de ce quotient entre les volumes de ce que l’on pourrait appeler celui de la « finance réelle » ou « la finance saine » d’une part, et celui de la « finance virtuelle » ou de « la finance toxique » sur les marchés d’autre part, a été en effet littéralement « déchaînée » à partir de la dérégulation totale des marchés financiers, obtenue des pouvoirs politiques et parlementaires et parachevée à partir des années 2000.

Par ailleurs, enfin, le second rapport [12] de l’OCC, qui porte sur les derniers développements de crise des prêts hypothécaires (Subprimes) aux États-Unis, dément totalement l’idée d’une « fin de la crise » propagée actuellement par les grands médias.

En effet, il y est prouvé que 11,4 % des prêts hypothécaires ne sont toujours pas remboursés et que les saisies immobilières ont augmenté de 16,9 % par rapport au premier trimestre de cette année ([12] tableau page 8) avec 11 600 saisies actuelles par jour!

Le rapport de juin 2009 sur les sans-abris nous rappelle que ce ne sont pas 11 600 saisies qu’il faut retenir, mais 11 600 familles jetées à la rue chaque jour, ceux qu’il nomme « les oubliés de la crise » : http://nationalhomeless.org/advocacy/ ForeclosuretoHomelessness0609.pdf

Il est intéressant de noter que, selon le Telegraph de Londres, la plupart de ces maisons seraient désormais détruites.

La situation des USA semble tellement grave, souligne notre internaute Gilles Bonafi, que la Wegelin & Co, la plus ancienne banque suisse, fondée en 1741, a demandé récemment [13] et pour la première fois à ses clients de se retirer désormais du marché US, dans un document intitulé « L’adieu à l’Amérique ».

La crise mondiale n’est donc nullement finie, elle va au contraire se développer encore largement au profit des nouveaux seigneurs transnationaux de la Super Classe mondiale, et ses plus « beaux » jours sont – hélas pour les populations du monde – encore devant elle !

Qui pourra l’ arrêter ? Dieu seul le sait !

Bibliographie sommaire :

(N.B. les références [1] à [7] figurent dans Le Cep N° 49)

[1] – George Soros, La vérité sur la Crise financière, Paris, Denoël, 29 août 2008.

[2] – Maurice Allais, Économie & Intérêt, 800 pages, 1ère édit. en deux t., Paris, Imprimerie nationale, 1947; réédit. en un seul t., 1175 pages, en mai 1998, à Paris, Éd. Clément Juglar, augmentée d’une nouvelle Introduction de 265 pages, et de 111 pages d’appréciations publiées portant sur la 1ère édit.

[3] – Allais, L’Impôt sur le Capital et la réforme monétaire, Paris, Éd. Hermann, 1977, 370 pages; 2de édit., Hermann, 1988.

[4] – Allais, Les Fondements de la Dynamique Monétaire, Paris, Éd. Clément Juglar, 2001, 1302 pages. Cet ouvrage reprend les principales contributions de l’auteur depuis 1952.

[5] – Allais, Pour l’Indexation, Paris, Éd. Clément Juglar, 1990,

184 pages.

[6] – Allais, Pour la Réforme de la Fiscalité, Paris, Éd. Clément Juglar, août 1990, 131 pages.

[7] – Allais, La Crise mondiale d’aujourd’hui : pour de profondes réformes des institutions financières et monétaires, Paris, Éd. Clément Juglar, février 1999, 237 pages.

[8] – Allais, La Mondialisation, la destruction des emplois et de la croissance : l’évidence empirique, Paris, Éd. Clément Juglar, novembre 1999, 647 pages.

[9] – Allais, L’Europe en crise. Que faire ? Réponses à quelques questions. Pour une autre Europe, Paris, Éd. Clément Juglar, décembre 2005, 181 pages.

[10] – Allais, La Mondialisation, le chômage et les impératifs de l’humanisme, « Science et Humanisme » Un siècle de Prix Nobel, UNESCO, Paris, 9-10 avril 1999.

[11] – OCC, Office of the Comptroller of the Currency. Administrator of National Banks: OCC’s Quaterly Report on Bank Trading and Derivatives Activities, Second Quarter 2009, Washington, august 2009.

http://www.occ.gov/ftp/release/2009-114a.pdf

[12] – OCC, Office of the Comptroller of the Currency. Administrator of National Banks,US Department of of the Treasury: OCC and OTS Mortgage Metrics report, Washington, August 2009.

http://www.occ.treas.gov/ftp/release/2009-118a.pdf

[13] – Banque Wegelin & Co. : L’adieu à l’Amérique, 24 août 2009, Genève, Suisse.

http://www.wegelin.ch/download/medien/presse/kom_265fr.pdf

[14] – Matt Taibbi, The Great American Bubble Machine : From tech stocks to high price gas, Goldman Sachs has engineered every major market manipulation since the Great Depression and they’re about to do it again, National Affairs, Rolling Stone, july 9-23, 2009, pp. 52-101.

Cf. sites internet :

http://www.rollingstone.com/politics/story/29127316/the_great_american_bubble_machine

http://www.rollingstone.com/politics/story/28816321/inside_the_great_american_bubble_machine

http://www.dailymotion.com/video/xa58de_explications-goldman-sachs-13_news

http://www.dailymotion.com/video/xa581u_explications-goldman-sachs-23_news

http://www.dailymotion.com/video/xa57qp_explications-goldman-sachs-33_news

1 Cette partie, comme la précédente, correspond à une conférence donnée le 18 octobre 2009 à Paris lors d’un colloque sur La responsabilité de la « Super classe mondiale » dans la Crise économique mondiale, organisé par le Club de l’Horloge. Les chiffres placés entre crochets renvoient aux références bibliographiques listées en fin de communication.

2 Démographe, Président de l’AIRAMA, Alliance Internationale pour la Reconnaissance des Apports de Maurice Allais en Physique et en Économie, http://allais.maurice.free.fr/AIRAMA/Statuts.htm

3 Maurice Allais, Économie & Intérêt, cf. infra Bibliographie [2]. Allais, L’Impôt sur le Capital et la Réforme Monétaire, cf. infraBiblio. [3]. Allais, Les Fondements de la Dynamique Monétaire, cf. infra Biblio. [4].

4 Selon diverses analyses de sociologie électorale, la crise des SubPrimes ou des Prêts immobiliers hypothécaires américains, et les vagues de saisies judiciaires immobilières qui s’en suivirent, lesquelles touchaient fortement l’électorat hispanique des États-Unis qui votait traditionnellement pour le parti conservateur – saisies accélérées par la faillite spectaculaire de la Lehman – auraient déterminé au sein de cet électorat un basculement des voix en faveur du parti démocrate et de son candidat afro-américain Obama, basculement qui aurait assuré l’élection en novembre 2008 de ce dernier face au candidat républicain McCain.

5 Cette même Goldman Sachs dont les cadres dirigeants s’apprêtent à recevoir 14,6 milliards de £ en honoraires et bonus, comme nous l’apprend le Daily Mail du 14 octobre 2009 : http://www.dailymail.co.uk/news/article-1219345/Goldman-bankers-pocket-pound-500k.html

Et l’on apprend en outre que pour cette année 2009, les 23 plus importants établissements financiers s’apprêtent à distribuer à leurs cadres dirigeants la somme record en bonus de 143 milliards de US $, battant ainsi le record des 130 milliards de US $ que le mêmes avaient obtenus en bonus avant l’éclatement médiatique spectaculaire de la Crise en 2008. Tout va donc de mieux en mieux – merci pour eux ! – pour les seigneurs transnationaux actuels de la Super-classe mondiale.

6 Gilles Bonafi, http://gillesbonafi.skyrock.com